エビスです。FIRE(ファイア:Financial Independence, Retire Early)するべく、サラリーマンをしながら投資活動を行なっています。

投資をする上で「個別株投資」や「ETF」などの言葉をいろいろと聞きますが、結局どれがいいのかわからないってなりませんか?

私も投資をやってきていてきちんとわかっていないところがありましたので、今回勉強して整理しました。

次のように感じている方にもわかりやすいようにブログを書きたいと思います!

- 個別株投資、ETFとか言われてもよくわからない

- 結局、どれを買えばいいのかわからない

- どれを買うか考えるのが面倒臭い

よろしくお願いいたします!

個別株投資、投資信託とは

個別株投資とは

個別株投資とは、個別銘柄に投資することです。投資家が自身で投資する銘柄を選択して投資します。

投資信託とは

投資信託とは、専門家が運用する投資信託(ETF含む)に投資家が投資するものです。その中で、インデックス運用とアクティブ運用があります。

インデックス運用は、指数(インデックス)に連動するように運用されることを目標とします。また、アクティブ運用は、指数を上回るように運用することを目標とします。

さらにETF(Exchange Traded Fund)とは、上場投資信託のことで日経平均株価やTOPIX (東証株価指数)、NYダウ等の指数に連動するように運用されていることを目指しているものです。

米国株式ETF 楽天取引ランキング比較

2021年7月時で調べた楽天取引ランキングの米国株式ETFを一覧を下記します。分配利回り、騰落率、経費率を考慮して1年想定利回り率を算出しています。

| No | 銘柄 | 基準価格[米ドル] | 分配利回り① | 5年騰落率② | 経費率③ | 1年想定利回り率 (①+②÷年数–③) |

ファンド概要 | チャート(楽天証券) |

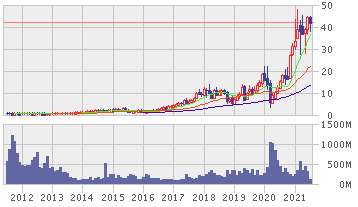

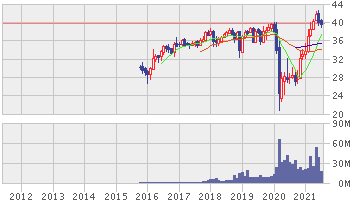

| 1 | SOXL Direxion デイリー半導体株ブル3倍ETF |

42.99 |

0.16% |

2,474.81% |

0.94% |

494.18% |

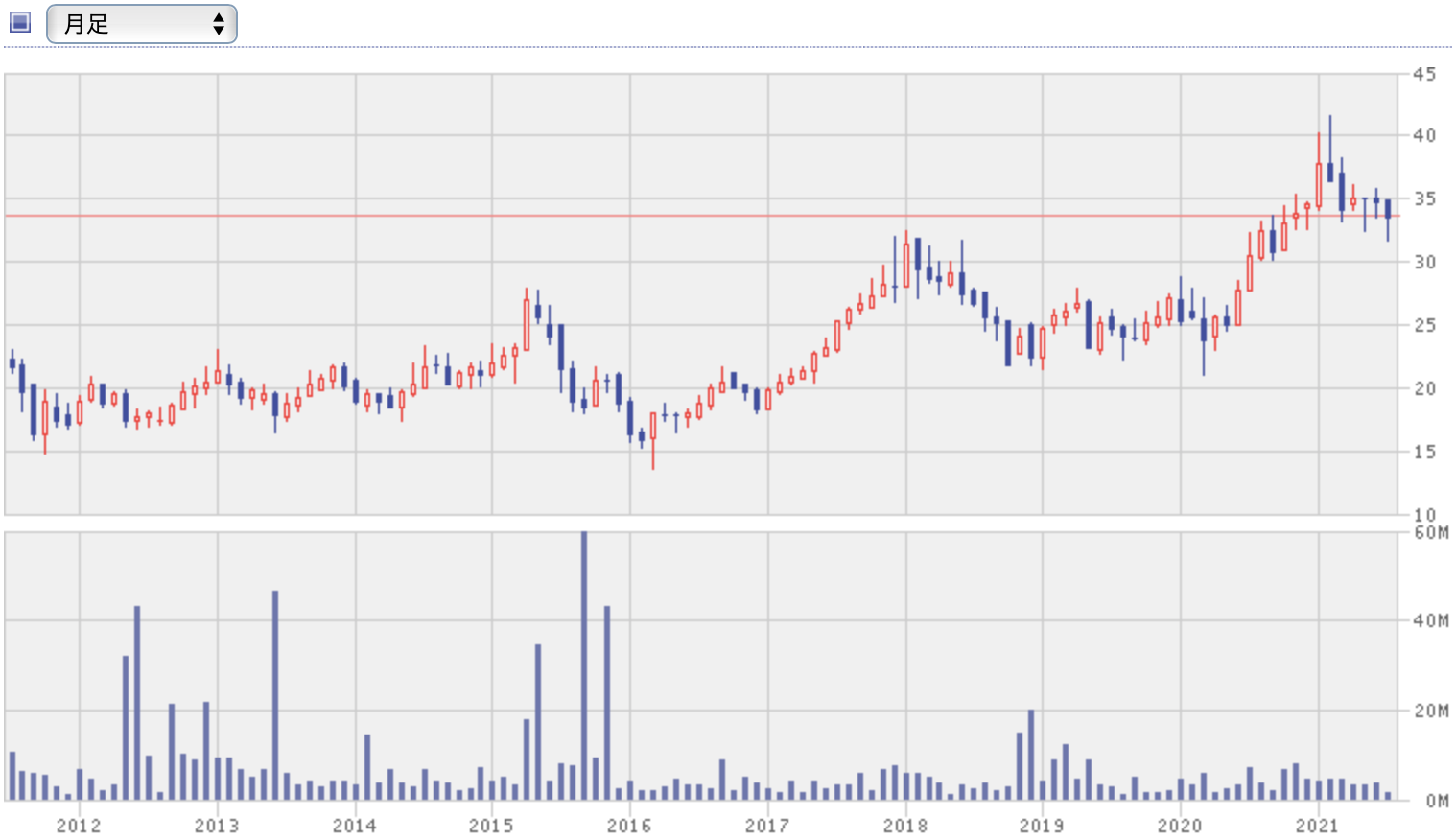

Direxion デイリー 半導体株 ブル3倍 ETF(DIREXION DAILY SEMICONDUCTOR BULL 3X SHARES)は、PHLXセミコンダクター・セクター指数の300%のパフォーマンス(手数料および経費控除前)に連動する投資成果を目指している。 |  |

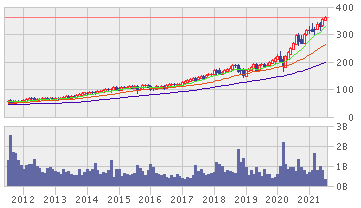

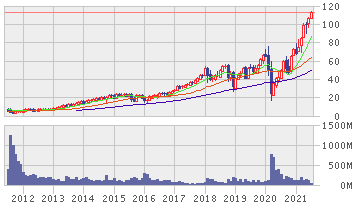

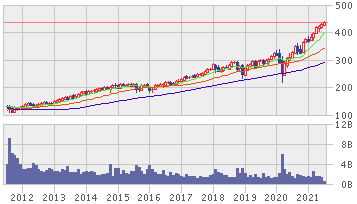

| 2 | QQQ インベスコQQQ 信託シリーズ1 |

358.72 |

0.49% |

245.34% |

0.20% |

49.36% |

インベスコ QQQ 信託シリーズ1(Invesco QQQ Trust Series 1)はナスダック100指数(Nasdaq-100 Index)(同指数)の構成証券の全てを保有する。同信託の投資目的は同指数の価格・利回り実績に連動する投資成果を提供すること。 |  |

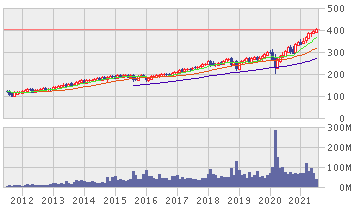

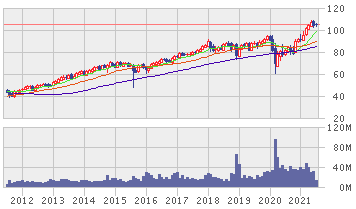

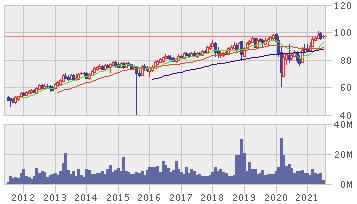

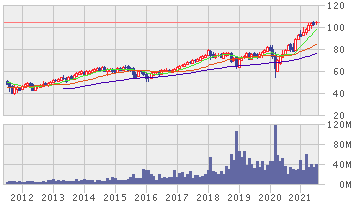

| 3 | VOO バンガード・S&P 500 ETF |

398.74 |

1.33% |

127.43% |

0.03% |

26.79% |

バンガード・S&P 500 ETF(Vanguard 500 Index Fund ETF)は、総額が大きい米国株式を構成銘柄とするS&P 500指数(同インデックス)の投資パフォーマンスに連動する投資成果を目指す。同インデックスは 、米国の主要業種を代表する大型株500銘柄で構成され、米国株式市場のパフォー マンスを表すベンチマークとして知られる。 |  |

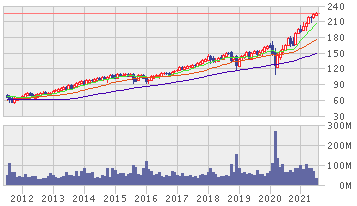

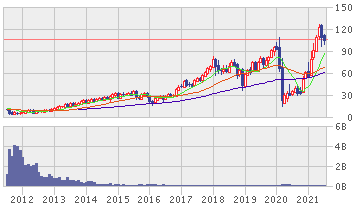

| 4 | VTI バンガード・トータル・ストック・マーケットETF |

225.23 |

1.24% |

129.63% |

0.03% |

27.14% |

バンガード・トータル・ストック・マーケットETF(Vanguard Total Stock Market Index Fund ETF)は、グロースおよびバリュースタイルに分散した大型株、中型株および小型株へ投資対象とし、CRSP USトータル・マーケット・インデックス(同インデックス)に連動した投資成果を目指す。同インデックスは米国株式市場の投資可能銘柄のほぼ100%をカバーする。 |  |

| 5 | SPYD SPDR ポートフォリオS&P 500 高配当株式ETF |

40.34 |

4.72% |

53.08% |

0.07% |

15.27% |

SPDR ポートフォリオS&P 500 高配当株式ETF(SPDR Portfolio S&P 500 High Dividend ETF)は、S&P500高配当指数(同指数)のトータルリターン(経費控除前)のパフォーマンスに概ね連動する投資成果を上げることを目標とする。同指数は、配当利回りに基づき、S&P500指数の採用銘柄のうち配当支払い上位80銘柄のパフォーマンスを計測することを目標とする指数である。 |  |

| 6 | SPXL Direxion デイリーS&P 500 ブル3倍 ETF |

110.07 |

0.14% |

430.87% |

0.95% |

85.36% |

Direxion デイリー S&P 500 ブル3倍 ETF(DIREXION DAILY S&P 500 BULL 3X SHARES)は、S&P500インデックスの300%のパフォーマンス(手数料および経費控除前)に連動する投資成果を目指している。 |  |

| 7 | VYM バンガード・米国高配当株式ETF |

105.61 |

2.77% |

71.76% |

0.06% |

17.06% |

バンガード・米国高配当株式ETF(Vanguard High Dividend Yield ETF)は、FTSE ハイディビデンド・イールド・インデックスのパフォーマンスへの連動を目指す。FTSEハイディビデンド・イールド・インデックスは、FTSEグローバル・エクイティ・インデックス・シリーズ(GEIS)の米国コンポーネントの派生インデックスであり、高い配当利回りの銘柄で構成されている。 |  |

| 8 | FAS Direxion デイリー米国金融株 ブル3倍 ETF |

106.12 |

0.37% |

347.04% |

0.94% |

68.84% |

Direxion デイリー 米国金融株 ブル3倍 ETF(DIREXION DAILY FINANCIAL BULL 3X SHARES)は、ラッセル1000金融サービスインデックスの300%のパフォーマンス(手数料および経費控除前)に連動する投資成果を目指している。 |  |

| 9 | HDV iシェアーズコア米国高配当株 ETF |

97.48 |

3.56% |

41.34% |

0.08% |

11.75% |

シェアーズ 米国高配当株 ETF(iShares High Dividend ETF)は、通常モーニングスター配当フォーカス指数(同指数)の価格と利回りパフォーマンスに連動した投資成果を目指す。同指数は、財務健全性が高く、同時に持続的に平均以上の配当を支払うことのできる、質の高い米国企業への投資機会を提供する。同指数は75銘柄で構成されており、投資家に配当を支払うことのできる資金余力(配当力)によってウェイト付けを行う。 |  |

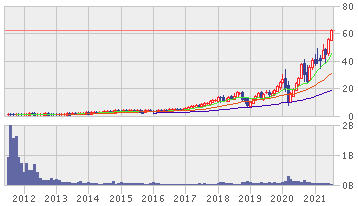

| 10 | TECL Direxion デイリーテクノロジー株 ブル3倍 ETF |

58.75 |

0.00% |

1,529.05% |

0.95% |

304.86% |

Direxion デイリー テクノロジー株 ブル3倍 ETF(DIREXION DAILY TECHNOLOGY BULL 3X SHARES)は、テクノロジー・セレクト・セクター指数の300%のパフォーマンス(手数料および経費控除前)に連動する投資成果を目指している。 |  |

| 11 |

GLD SPDR ゴールド・シェア |

169.39 |

0.00% |

30.77% |

0.40% |

5.75% |

金地金価格(ロンドン金値決め)に連動する運用成果を目指す。(信託費用差し引き後) |  |

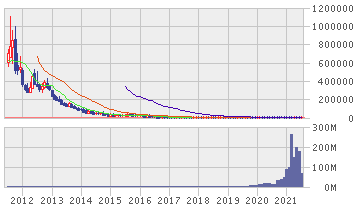

| 12 | SOXS Direxion デイリー半導体株 ベア3倍 ETF |

7.31 |

0.00% |

2,474.81% |

0.95% |

494.01% |

Direxion デイリー 半導体株 ベア3倍 ETF(DIREXION DAILY SEMICONDUCTOR BEAR 3X SHARES)は、PHLXセミコンダクター・セクター指数のインバースの300%のパフォーマンス(手数料および経費控除前)に連動する投資成果を目指している。 |  |

| 13 | SPY SPDR S&P 500 ETF |

433.75 |

1.28% |

126.80% |

0.09% |

26.55% |

SPDR S&P 500 ETF(SPDR S&P 500 ETF Trust)は上場投資信託である。同信託はS&P500種指数(同指数)の価格・利回りのパフォーマンスに連動する。同指数は24の独立系産業グループにわたり選択された500銘柄により構成される。同信託の投資分野には、情報技術、金融、エネルギー、医療、消費者必需品、工業、一般消費財、材料、公益事業及び電気通信サービスが含まれる。 |  |

| 14 | GDXJ ヴァンエック・ベクトル・中小型金鉱株 ETF |

47.32 |

1.81% |

7.26% |

0.52% |

2.74% |

ヴァンエック・ベクトル・中小型金鉱株ETF(VanEck Vectors Junior Gold Miners ETF)はマーケット・ベクトル中小型金鉱株指数(同指数)の価格・収益実績に連動する投資収益を、手数料及び費用控除前に提供することを目標とする。同指数は、収益の50%以上は金及び/または銀の採掘により獲得する会社、その会社の収益の50%以上を金または銀の採掘により獲得させる潜在力がある未開発不動産を保有する会社、或いは主に金または銀に投資する会社を含む世界中の上場される中小規模の資本企業へのエクスポージャーを提供する。同ファンドは通常、その総資産の80%以上を金鉱業に携わる会社に投資する。同指数は、4アッセト・マネジメントGmbHの独占財産であり、また、4アッセト・マネジメントGmbHは同指数を維持・計算するため、Structured Solutions AGと契約している。同ファンドの投資顧問はヴァン・エック・アソシエーツ・コーポレーションである。 |  |

| 15 | VT バンガード・トータル・ワールド・ストック ETF |

104.31 |

1.64% |

101.70% |

0.08% |

21.90% |

バンガード・トータル・ワールド・ストックETF(Vanguard Total World Stock Index Fund ETF)は、米国を含む全世界の先進国株式市場および新興国株式市場を投資対象とし、FTSEグローバル・オールキャップ・インデックス(同インデックス)に連動した投資成果を目指す。同インデックスは全世界の大型、中型、小型株の市場パフォーマンスを測定し、先進国や新興国市場を含む約47ヵ国の約8,000銘柄で構成されている。 |  |

| 16 |

AGG iシェアーズコア米国総合債券 ETF |

115.3 |

1.89% |

15.54% |

0.03% |

4.97% |

iシェアーズ・コア 米国総合債券市場 ETF(iShares Core Total US Bond Market ETF)はBarclays Capital U.S. Aggregate Bond Indexで表わされるトータルの米国投資適格債券市場のパフォーマンスに連動する投資成果を目指すファンド。同指数は米国で公募発行される投資適格の米国国債、投資適格の社債、モーゲージ・パス・スルー証券及び資産担保証券など米国の投資適格債券市場のパフォーマンスを反映する。同指数の構成銘柄は満期まで少なくとも1年間を持つ必要がある。同ファンドは一般的に約90%の総資産を、同指数で表わされた債券、及び同指数の構成銘柄に実質的に類似したエクスポージャーを提供する証券への投資を通じて、同指数のパフォーマンスを追跡しようとする。 |  |

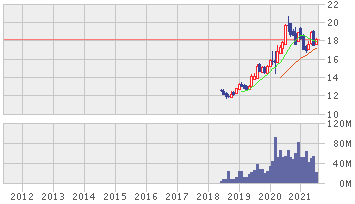

| 17 | GLDM SPDR ゴールド・ミニシェアーズ・トラスト |

18.00 |

0.00% |

43.40% (3年騰落率) |

0.18% |

1,446.49% |

SPDRゴールド ミニシェアーズ トラスト(SPDR Gold MiniShares Trust)は金地金の価格に連動する投資成果を目指している。SPDRゴールド ミニシェアーズ トラストは金地金金、地金債権及び現金のみを保有資産し、金への投資の経費率及び投資の利便性を求める投資家向けに組成されている。 |  |

| 18 | GDX ヴァンエック・ベクトル・金鉱株 ETF |

34.38 |

0.55% |

19.06% |

0.51% |

3.85% |

ヴァンエック・ベクトル・金鉱株ETF(VanEck Vectors Gold Miners ETF)はNYSE Arca産金株指数(NYSE Arca Gold Miners Index(GDM))に連動する投資成果を追求する投資信託。GDMは時価総額加重平均型指数であり、金鉱業を主たる事業とする世界中の上場企業へのエクスポージャーを提供し、小・中・大型株の多様なブレンドを表す。同ファンドの投資アドバイザーはVan Eck Associates Corporationである。 |  |

| 19 | DRN Direxion デイリー米国リート ブル3倍 ETF |

22.47 |

0.70% |

-4.10% |

0.95% |

-1.07% |

Direxion デイリー 米国リート ブル3倍 ETF(DIREXION DAILY REAL ESTATE BULL 3X SHARES)は、MSCI米国REIT指数の300%のパフォーマンス(手数料および経費控除前)に連動する投資成果を目指している。 |  |

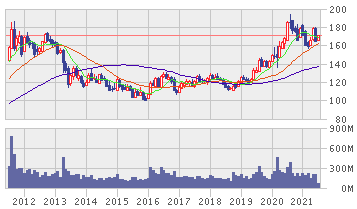

| 20 | VIG バンガード・米国増配株式ETF |

156.73 |

1.54% |

106.26% |

0.06% |

22.73% |

バンガード・米国増配株式ETF(VIG Vanguard Dividend Appreciation ETF)は、NASDAQ USディビデンド・アチーバーズ・セレクト・インデックスのパフォーマンスへの連動を目指す。NASDAQ USディビデンド・アチーバーズ・セレクト・インデックスは、NASDAQ USブロード・ディビデンド・アチーバーズ・インデックスの派生インデックスであり、10年以上連続して増配の実績を持つ米国普通株で構成されている。 |  |

中国株式ETF 楽天取引ランキング比較

2021年7月時で調べた楽天取引ランキングの中国株式ETFを一覧を下記します。分配利回り、騰落率、経費率を考慮して1年想定利回りを算出しています。

| No | 銘柄 | 基準価格 [香港ドル] |

分配利回り① | 5年騰落率② | 経費率③ | 1年想定回り率 (①+②÷年数–③) |

ファンド概要 | チャート(楽天証券) |

| 1 | 02800 TRACKER FUND OF HONG KONG |

28.74 |

2.75% |

57.98% |

0.10% |

14.25% |

トラッカー・ファンド・オブ・ホンコン(Tracker Fund of Hong Kong)はユニット型投資信託会社である。同ファンドは恒生指数(Hang Seng Index)のパフォーマンスに連動する投資成果の提供を目指している。同ファンドは香港証券取引所(H株)に上場した中国企業の株式に投資する。同ファンドのマネージャーはState Street Global Advisors Asia Limitedである。 |  |

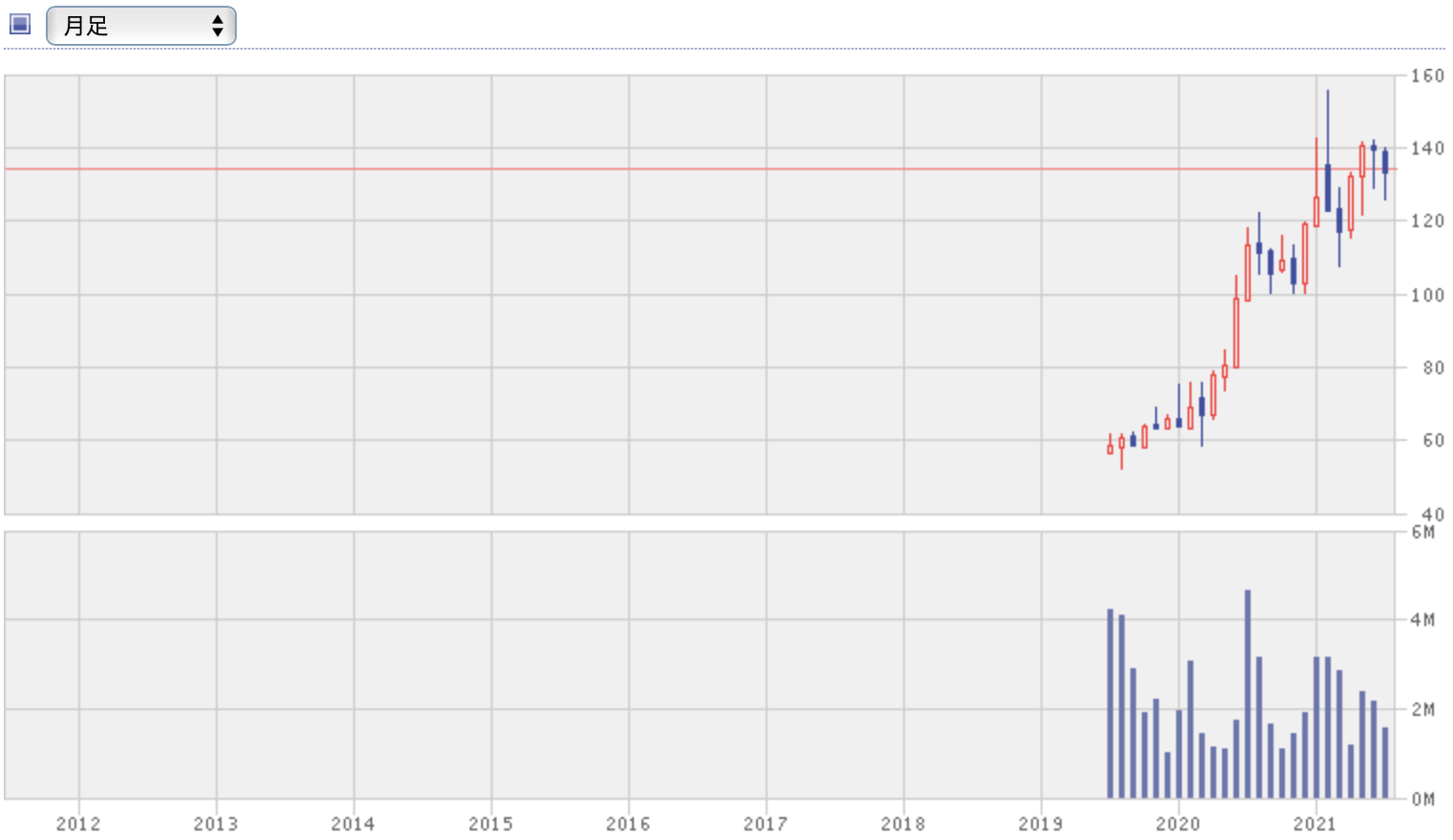

| 2 | 03087 Xtrackers FTSE Vietnam Swap UCITS ETF (Xトラッカーズ・FTSE ベトナム・スワップ UCITS ETF) |

354.52 |

0.00% |

75.50% |

0.85% |

14.25% |

db xトラッカーズ・FTSEベトナム UCITS ETF(db x-trackers FTSE Vietnam UCITS ETF 1C)は、FTSEベトナム・インデックス(db x-trackers FTSE Vietnam UCITS ETF 1C)への連動を投資目的とする。FTSEベトナム・インデックスは、FTSE ベトナム全銘柄インデックスのサブセットであり、外国からの投資が十分可能である約20銘柄から組成されている。 |  |

| 3 | 02836 iShares S&P BSE Sensex India ETF (iシェアーズS&P BSEセンセックス・インディア ETF) |

31.49 |

0.00% |

33.71%(3年騰落率) |

0.64% |

1,123.03% |

iシェアーズS&P BSEセンセックス・インディア・インデックスETF(iShares BSE SENSEX India Index ETF)はiShares Asia Trustのサブファンドである。同ファンドの投資目的は香港ドル(HKD)建てのSENSEX Indexのパフォーマンスと密接に連動した投資成果(手数料および経費控除前)を提供することである。同ファンドはBSE SENSEX Indexをベンチマークとする。同ファンドのマネージャーはBlackRock Asset Management North Asia Limitedであり、受託会社はHSBC Institutional Trust Services (Asia) Limitedである。平成23年12月31日現在、同ファンドの資産規模は約14億HKDに達している。 |  |

| 4 | 02823 ISHARES FTSE CHINA A50 (iシェアーズ・FTSE・チャイナ・A50) |

19.51 |

1.65% |

101.85% |

0.49% |

21.53% |

iシェアーズ FTSE 中国A50 インデックスETF(iShares FTSE A50 China Index ETF)はiShares Asia Trustのサブファンドである。同ファンドはFTSE/新華・中国A株50指数(同指数)によって測定される、中国市場での公開有価証券(A株)の実績に連動する投資成果(手数料及び経費控除前)を提供することを目標としている。同指数は中国株式市場でのトップ50の高流動性銘柄を保有し、大手企業のパフォーマンスを反映している。同ファンドの資産運用会社はBlackRock Asset Management North Asia Limitedで、受託会社はHSBC Institutional Trust Services (Asia) Limitedである。 |  |

| 5 | 02826 GLOBAL X CHINA CLOUD COMPUTING ETF |

107.75 |

0.00% |

-3.21%(1年騰落率) |

0.68% |

-321.68% |

グローバルX クラウドコンピューティング ETF(Global X China Cloud Computing ETF HKD)は、ソラクティブ・チャイナ・クラウド・コンピューティング指数NTRのパフォーマンス(手数料および経費控除前)に連動する投資成果を目指す。 |  |

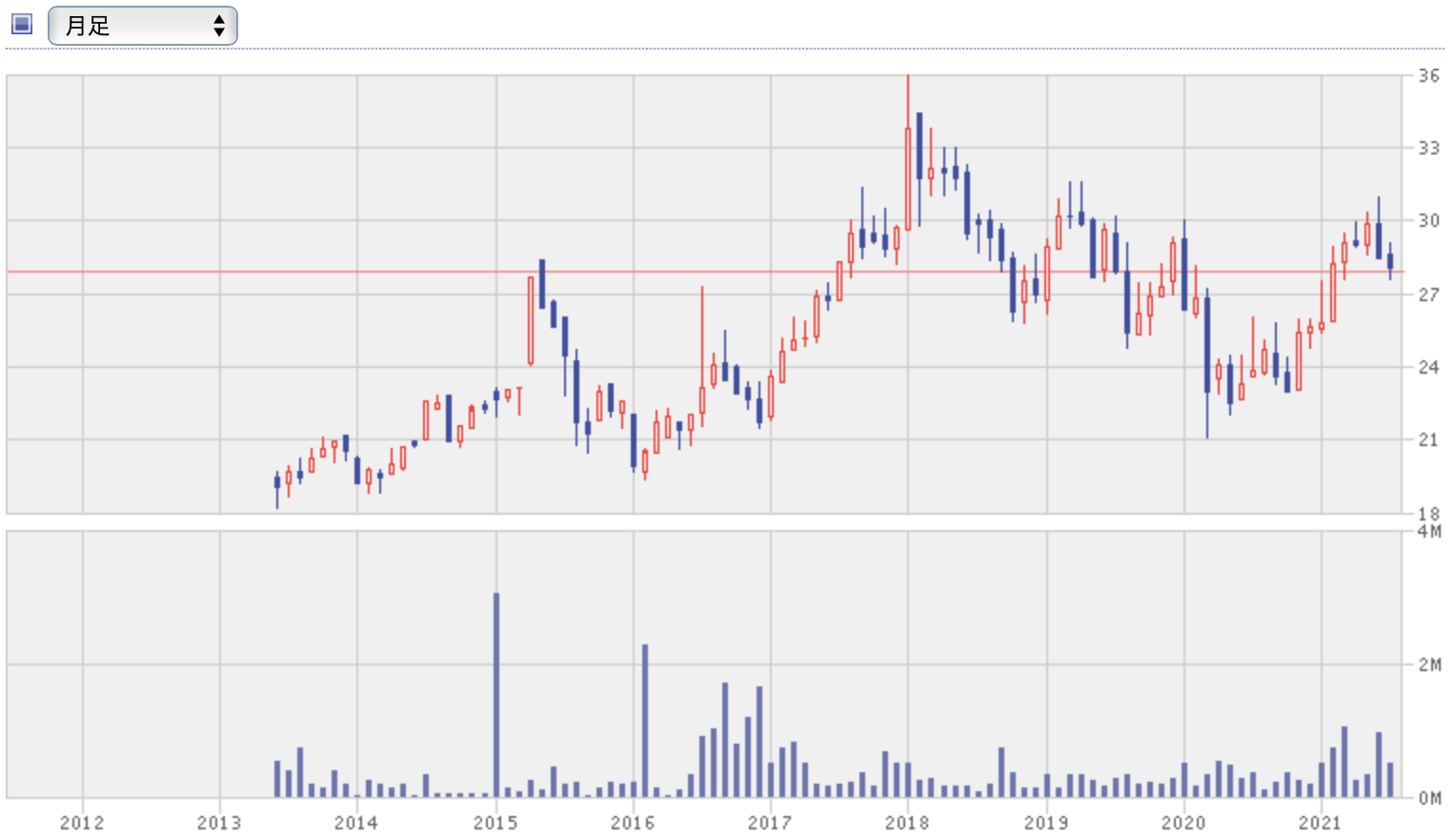

| 6 | 02833 HANG SENG INDEX ETF (ハンセン・インデックス・ETF) |

28.64 |

2.55% |

57.51% |

0.11% |

13.94% |

ハンセン・インデックス・ETF(Hang Seng Index ETF)は、ハンセン指数のパフォーマンスに費用控除前で実務上可能な限り連動することを目指す指数連動型ファンドである。本指数の構成銘柄に主として投資を行う。 |  |

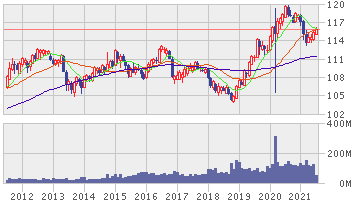

| 7 | 02828 HANG SENG H-SHARE INDEX ETF (ハンセン・エイチ・シェア・インデックス・ETF) |

104.4 |

2.20% |

33.56% |

0.65% |

8.26% |

ハンセン・エイチ・シェア・インデックス・ETF(Hang Seng H-Share Index ETF)は、ハンセン中国企業指数(「H 株指数」)のパフォーマンスに費用控除前で実務上可能な限り連動することを目指す指数連動型ファンドである。H 株指数の構成銘柄に主として投資を行う。 |  |

| 8 | 02801 ISHARES CORE MSCI CHINA ETF (iシェアーズ・コアMSCIチャイナETF) |

34.12 |

1.35% |

103.04% |

0.20% |

21.76% |

iシェアーズ MSCI チャイナ・インデックス ETF(iShares MSCI China Index ETF)は、MSCI チャイナ・インデックスの実績に概ね対応する投資成果(手数料および経費控除前)をあげることを目標としている。 |  |

| 9 | 02820 GLOBAL X CHINA BIONTECH ETF |

134.14 |

0.00% |

28.11%(1年騰落率) |

0.68% |

2,810.32% |

グローバルX チャイナバイオテック ETF(Global X China Biotech ETF HKD)は、ソラクティブ・チャイナ・バイオテック指数NTRのパフォーマンス(手数料および経費控除前)に連動する投資成果を目指す。 |  |

| 10 | 03110 Global X Hang Seng High Dividend Yield ETF (グローバルX・ハンセンHDY) |

28.29 |

5.05% |

58.12% |

0.61% |

16.06% |

ホライゾンズ・ハンセン高配当利回り ETF(Horizons Hang Seng High Dividend Yield ETF)は、ハンセン高配当利回り指数(Hang Seng High Dividend Yield Index)の実績に概ね対応する投資成果(手数料および経費控除前)をあげることを目指す。 |  |

ETF、どれを買うべき?

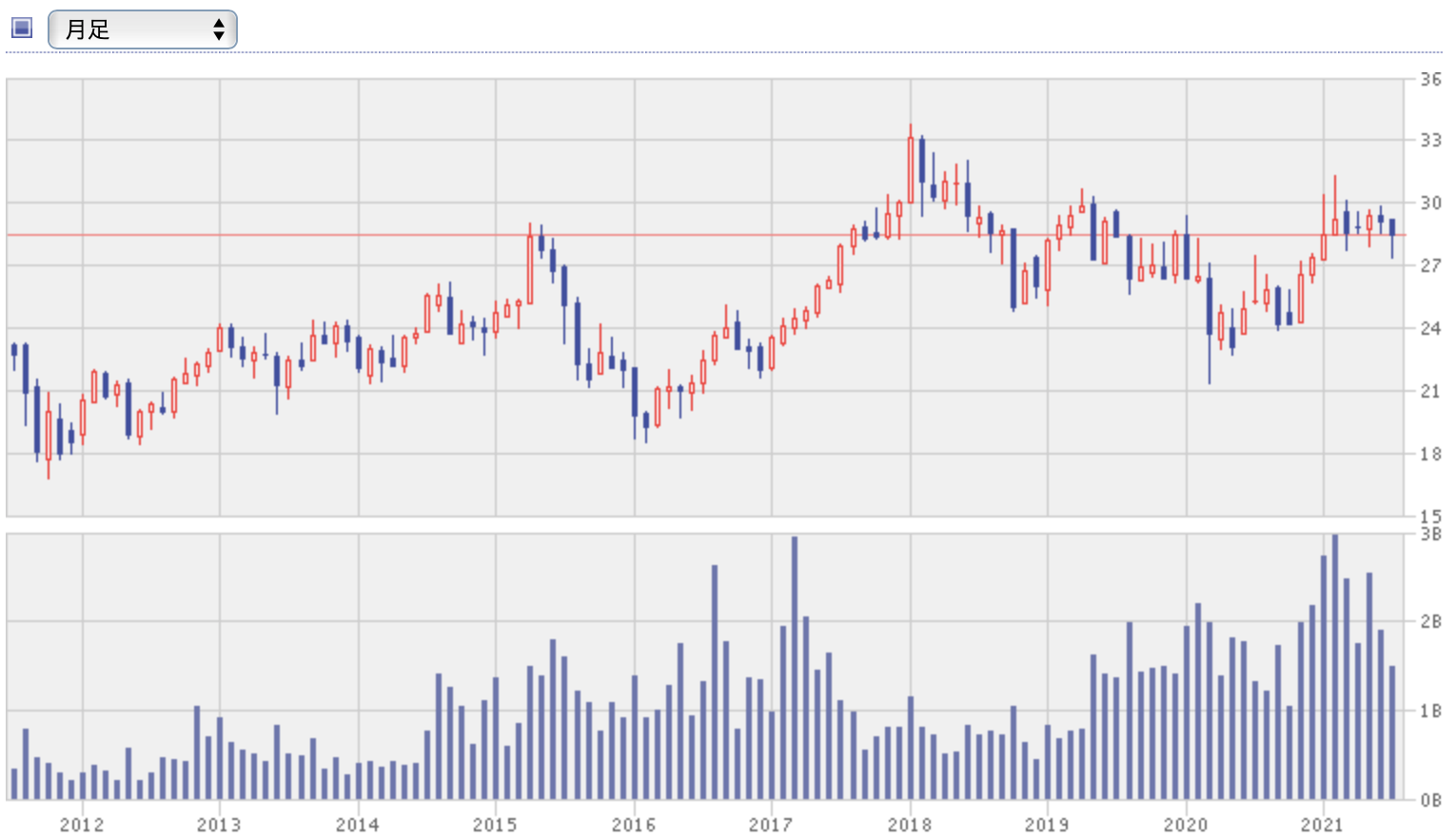

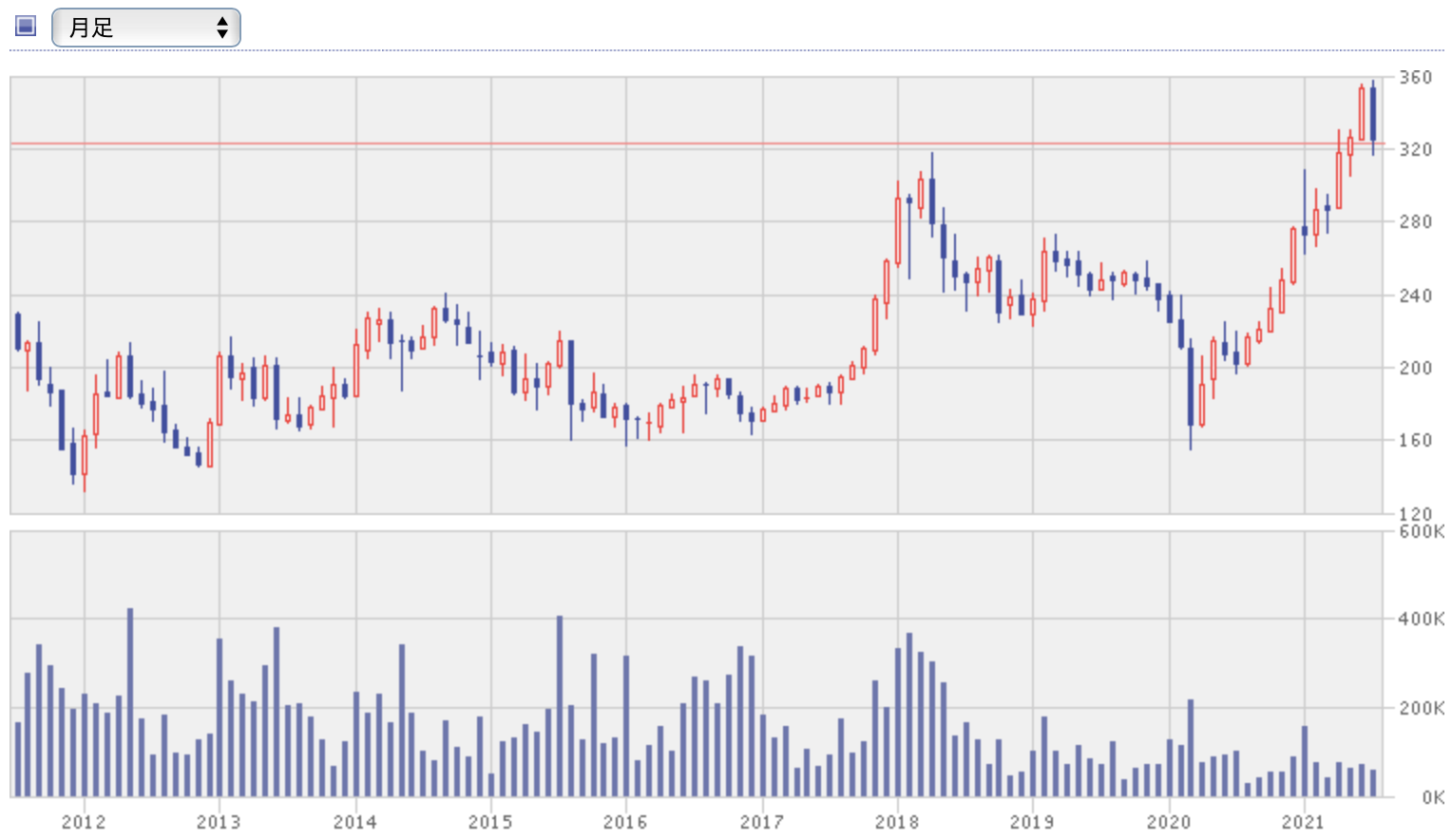

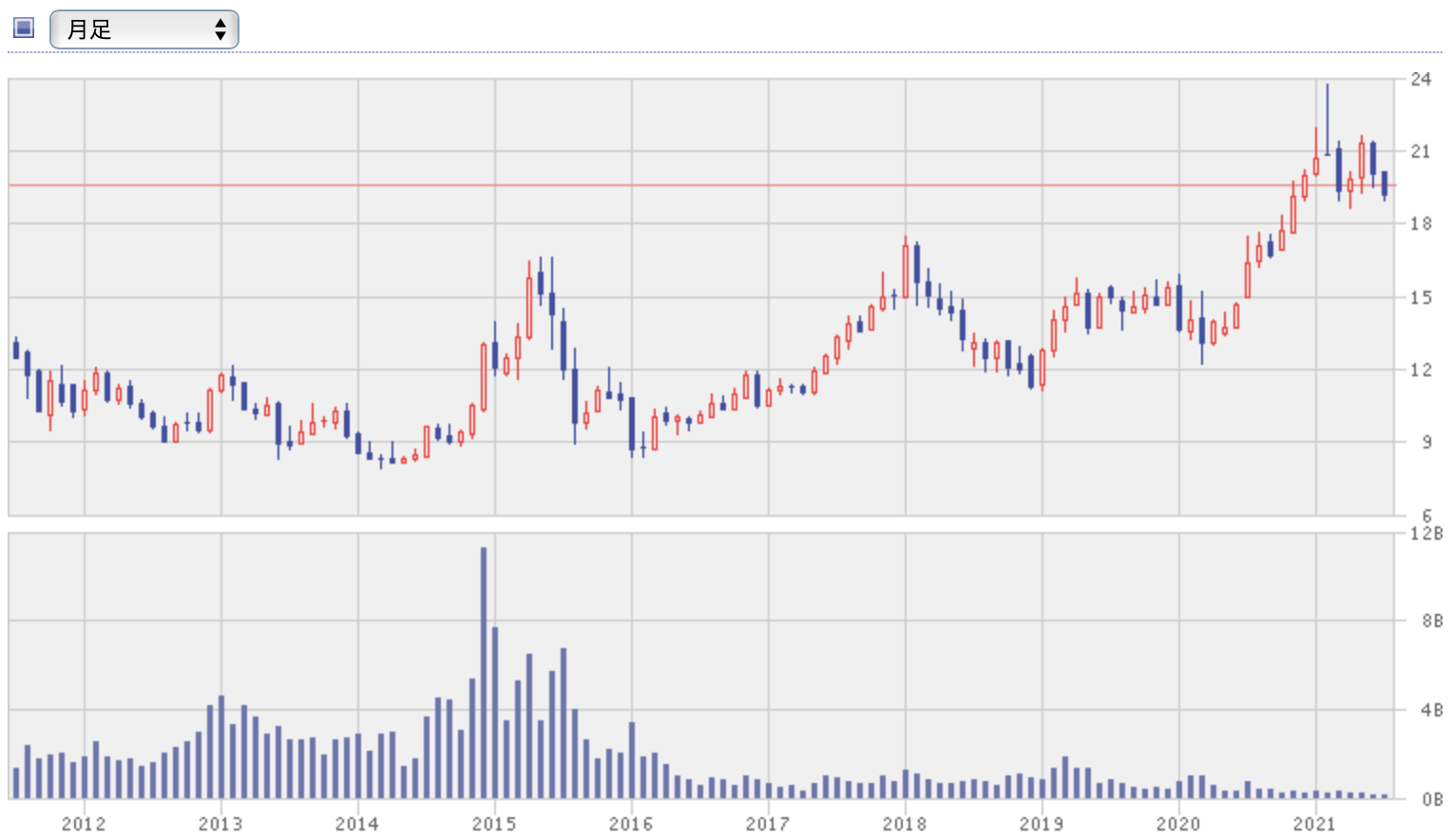

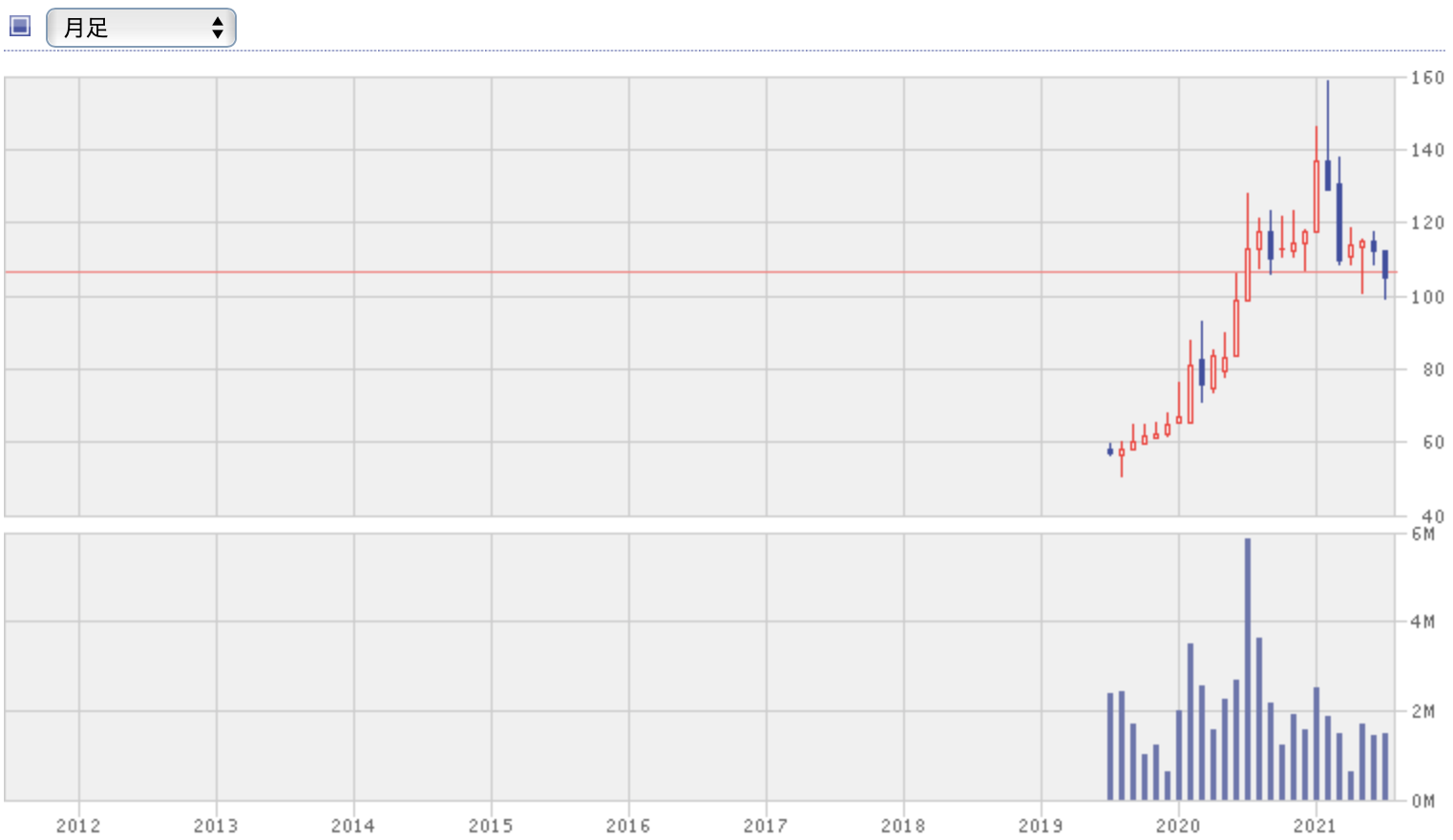

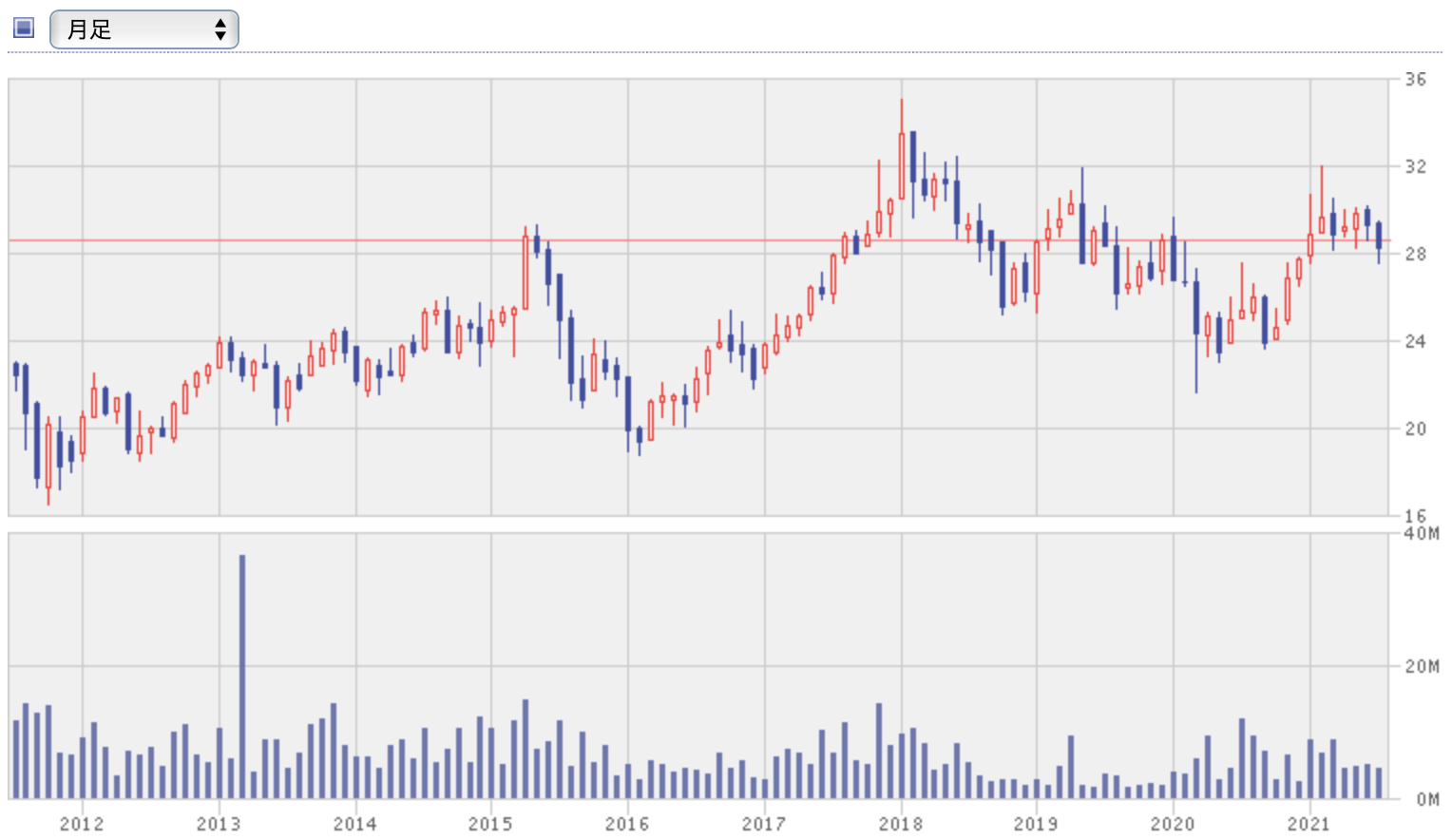

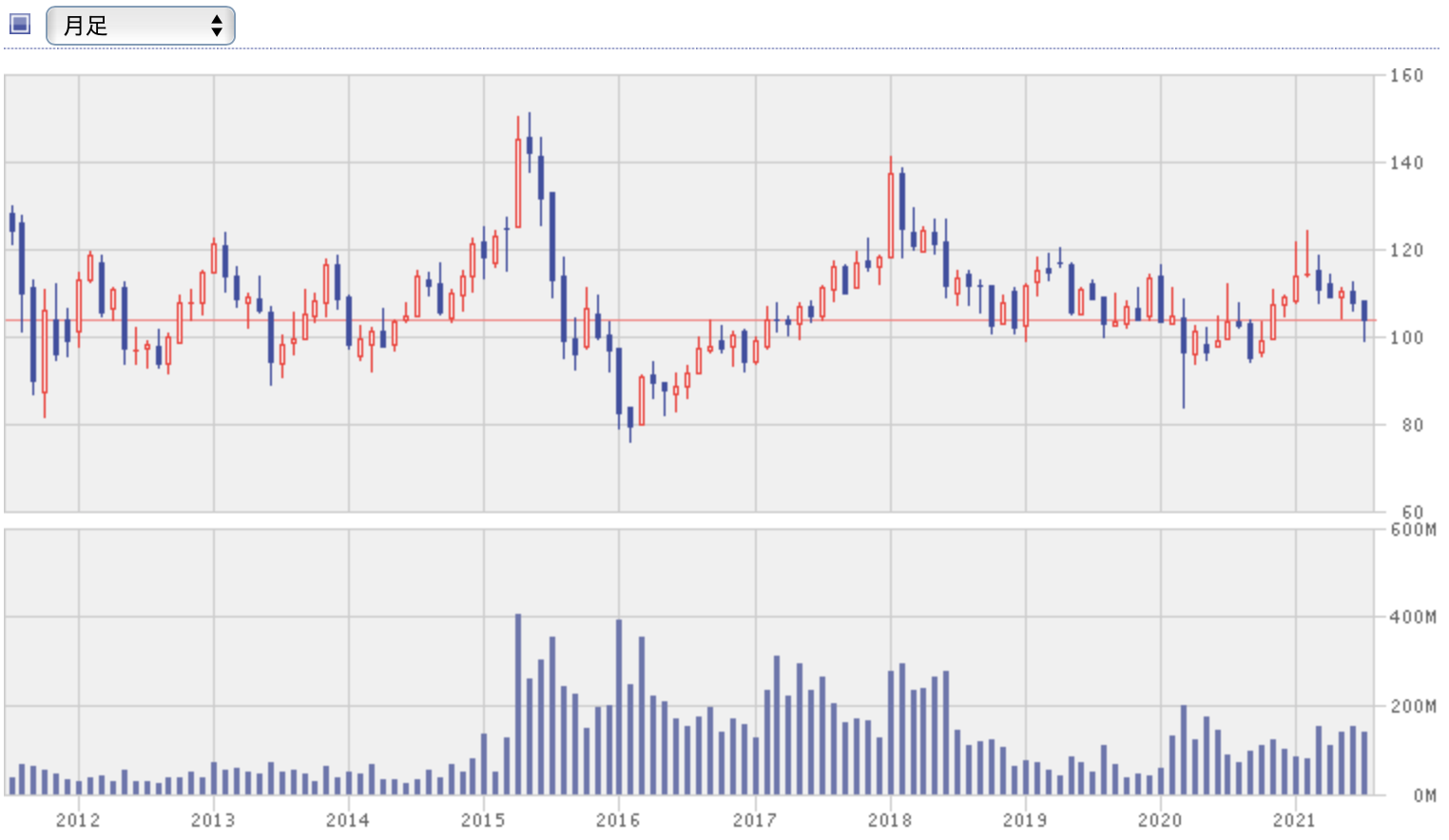

チャートを一覧で見比べると、米国株ETFは右肩上がりに上昇しているが、中国株ETFは横ばいトレンドが多いような印象を受けました。

また、米国株ETFと中国株ETFで直近高騰しているはでは、次の5つです。これらは急騰しているため投資家の期待値が既に集まっている可能性もあり、今後暴落するリスクもあると考えます。

【既に急騰していてリスクありETF】

- SOXL Direxion デイリー半導体株ブル3倍ETF(米国株ETF)

- TECL Direxion デイリーテクノロジー株 ブル3倍 ETF(米国株ETF)

- GLDM SPDR ゴールド・ミニシェアーズ・トラスト(米国株ETF)

- 02836 iShares S&P BSE Sensex India ETF (iシェアーズS&P BSEセンセックス・インディア ETF)(中国株ETF)

- 02820 GLOBAL X CHINA BIONTECH ETF(中国株ETF)

株価が右肩上がりで成長しており、1年想定利回り率が+20%程度で順調に上がっている以下の中から投資していくのが良いかと考えました。今から積み立てで買い増していくなら以下から購入するのが良いと考えました。

【長期的に利益を出し続けることを期待できるETF】

- VOO バンガード・S&P 500 ETF 1年想定利回り率26.79%

- VTI バンガード・トータル・ストック・マーケットETF 1年想定利回り率27.14%

- VYM バンガード・米国高配当株式ETF 1年想定利回り率17.06%

- SPY SPDR S&P 500 ETF 1年想定利回り率26.55%

- VT バンガード・トータル・ワールド・ストック ETF 1年想定利回り率21.90%

- VIG バンガード・米国増配株式ETF 1年想定利回り率22.73%

- 02823 ISHARES FTSE CHINA A50 (iシェアーズ・FTSE・チャイナ・A50) 1年想定利回り率21.53%

- 02801 ISHARES CORE MSCI CHINA ETF (iシェアーズ・コアMSCIチャイナETF) 1年想定利回り率21.76%

高配当で暴落した時に購入したいETFは以下になります。今買うには暴落時のリスクが大きいため、今後暴落した際の購入リストにあげます。

【暴落した時に購入しておきたい高配当ETF】

- SPYD SPDR ポートフォリオS&P 500 高配当株式ETF 分配利回り4.72%

- VYM バンガード・米国高配当株式ETF 分配利回り2.77%

- HDV iシェアーズコア米国高配当株 ETF 分配利回り3.56%

- 02800 TRACKER FUND OF HONG KONG 分配利回り2.75%

- 02833 HANG SENG INDEX ETF (ハンセン・インデックス・ETF) 分配利回り2.55%

- 03110 Global X Hang Seng High Dividend Yield ETF (グローバルX・ハンセンHDY) 分配利回り5.05%

まとめ

上記数値は、2021年7月時の分配率・騰落率・経費率からどれに投資するのが良いか私なりの見解を書かせていただきました。

投資はリスクがつきものですので、自己責任のもと投資判断をお願いいたします。

また、皆様の見解をコメントで送付していただけますと今後の参考になりますので教えていただけますと嬉しいです。